夫と二人暮らしの40代兼業主婦です。

2016年に夫が起業し、2人で細々と仕事をしています。

世帯年収は500万未満。

でも、2025年に資産5000万円達成しました。

このサイトはアフィリエイト広告を掲載しています。

新NISAの設定

もともとSBI証券で積立NISAをしていて、

新NISAも引き続きSBI証券で続けるため、設定をしました。

設定については、「資産形成ゴールドオンライン」のこちらの記事が具体的な設定手順が載っていてわかりやすかったです。

SBI証券では、月5万円までは三井住友カードで払うことができ、ポイントが貯まります。

ポイントの還元率を考えると、他の証券会社よりSBI証券のほうが条件が良いのでそのようにしています。

夫の分は三井住友カードのゴールドカードで設定、私は三井住友の通常のクレジットカード。

※三井住友のゴールドカードは利用額が年額100万円以上になると以降の年会費が不要なので、来年は私もゴールドカードの申し込む予定です。ゴールドカードだと投資に対するポイント還元率が通常のカードより高くなります。

2024年1月から新NISAでクレカ積立をする場合、12月の各カードのクレカ積立設定締切日までに作業を完了いただく必要があります。

SBI証券HPより

先週かな?手続きができるようになったとアナウンスがあってすぐにクレジットカードの設定だけして、きのう、追加で月5万円の積立設定をしました。

毎月10万×2、夫婦で月20万。

この金額は我が家にとってはかなり大きく(今までは月10万円だった)夫の手取りとあまり変わらないくらいです・・・

お金はどこから?

お金は、今持っている株を売って確保。

個別株を買ったり売ったりするのは面倒だし、心理的負担もあるので、個別株を売却したお金が尽きるまでは月10万円×2人分=20万円、年240万を積み立てたいと考えています。

新NISAは積み立て枠で月10万(年120万)、成長枠で年240万の合計年360万円を投資することができます。

保有限度額は1800万円なので、最短5年でこの額を埋めることができます。

資産に余裕がある方は、複利の効果を最大に活用するため、この5年で枠を使い切るのだそう。

単利は「当初の元本の金額のまま」で運用する方法であるのに対し、複利とは「当初の元本+利益」を再投資して新たな利益を得る方法です。複利は「利益が利益を生む」仕組みであることから、長期的に運用することで効率よく資産を増やせるメリットがあります。

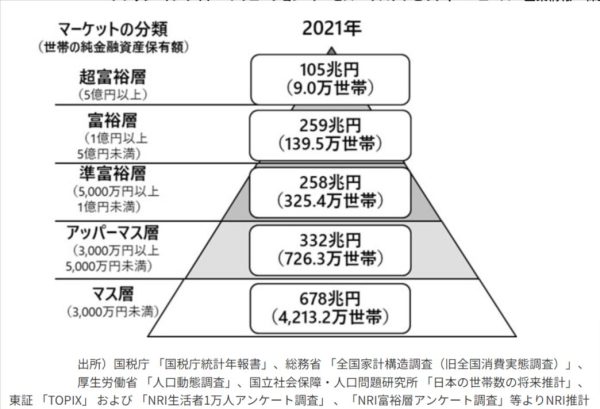

5年で3600万も投資に回せる人ってどのくらいいるのでしょう、羨ましいです。

こうして制度ができていくと、投資にそれだけお金をまわせる人・少ししかできない人・全くできない(やらない人)で、どんどん格差が拡がって行きそうですよね・・・

また、新NISAでは成長投資枠も大きいので、個別株に投資してうまく行かず、お金を減らすひとも出るのかもしれません。

全く投資経験のない人は、ある程度正しい知識を得るとか、少額から始めるなどしてネットの情報だけを鵜呑みにしないほうが良いです。

山崎元さんの本を紹介しますが、山崎さんはネットでも連載されているので、いつも知識の拠り所にしています。

|

|

私も最初の年だけでも夫婦二人分720万突っ込んで見ようかとも思ったのですが、専門学校に行く可能性もあるし、自営業なので収入が減ったときの備えも必要です。

それに、何より月60万円も購入するのはこわい。

2年目に暴落する可能性もあるのに、無理して初年度だけお金をいれるのは駄目だと思い直しました。

そして、暴落するときがあったら、今回手放した株の一部をを成長投資枠で購入しようかな、と。

ただ基本的には余分に買うお金があっても、全世界株型インデックス投信を買うつもりです。

我が家は住宅ローンがなく、家賃は社宅扱いで安く借りられているのでその分を投資に回すことができます。

それでも、月20万円は今まで積み立てていた額の倍額なので、大きいです。

月20万を積み立てられるのは5年くらいが限度で、あとは今の積立額(それぞれ月5万ずつ)になるかもしれません。

仕事がうまくいけば月20万の積み立てを続けられるかもしれないし、うまくいかなくても毎月10万くらいは積み立てられたら良いなと思います。

最初の5年を毎月20万、その後は10万円の積立だとすると、25年かけてやっと枠を使い切る事になり、その時は70歳前後になっています。

70歳過ぎまで積み立てるのはたぶん経済的に難しいので、60歳で今続けているイデコを解約して、NISAにお金を入れようと思います。

そうすれば60歳以降は積み立てをしなくて良いから、安心かなと思います。

※これはあくまでも我が家の考え方です。

月20万円積み立ててを15年続けるといくらになる?

我が家とは少し違いますが、毎月20万円を積み立てたとして、15年後に資産はどのくらいになるのでしょう?

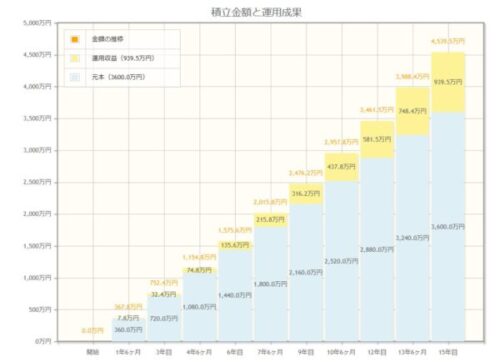

上図のように、3%の利回りとすると、元本は3600万円、運用益が939万円で合計4539万円ほどになるようです。

なんだ、900万円くらいしか増えないのか、と思ってしまいますが、新NISAの場合、運用年数の縛りはないのでは運用はずっとできます。

運用をつづければ、複利の効果で、持っているだけで(株価が下がらなければ)お金は増えていきます。

お金を貯める時、資産を増やそうと思う時、出口戦略を考えることはとても大事なことです。

退職時に運用を止めて現金化するのではなく、運用を続けながら取り崩すことで資産の寿命を伸ばします。

我が家も、積立終了後も運用を続けて、退職後は取り崩しながら生活するつもりです。

資産4000万円だと、毎月いくら取り崩せる?

野村アセットマネジメントで、資産取り崩しシミュレーションができるのでそれを使って簡単に計算してみました。

取り崩しシミュレーション のむラップ・ファンド|野村アセットマネジメント (nomura-am.co.jp)

70歳時に資産が4000万円あるとして、それを3%で運用しながら取り崩していく場合どうなるでしょう?

資産が4000万円だと、月15万円を取り崩しても106歳までお金はなくなりません。

運用をしない場合は、92歳でお金が尽きてしまうので、それだとちょっと心配です。

資産が5000万円の場合、月15万円使っても運用効果で120歳+αまでなくならないので、月20万円取り崩すことができます(102歳まで)

取り崩しシミュレーションをしてみると、老後にいくらお金があれば良いのかなんとなくイメージできます。

併せて、年金ネットで将来の年金額を確認すると、よりイメージしやすいかと思います。

※ただし年金は将来(今40代以下の人)は20~30%くらい目減りしている可能性があります。

受給年齢に関しても、今より遅くなる可能性はありますが、その場合でもおそらく10年以上かけて1歳以上引き上げる、というような段階的な措置になるはずです。

ネットだと1億あっても心配とか、2億は必要、という方もいらっしゃるけど、こうして取り崩しシミュレーションをすれば、いくらあれば良いか目安を知ることができます。

お金の使い方は家庭によって、地域によってほんとうに様々です。

ある人は1000万でも十分だけど、ある人は1億でも足りないというのは当たり前。

実際には認知症になったり、どちらかが亡くなったりして、シミュレーション通りにはいかないでしょうが、お金の想定をすることで将来の不安は小さくなると思います。

我が家は家を買う予定がないので家賃がかかり、老後の必要資金も持ち家の人よりは多く必要です。

子どももいないから、入院時の保証人なども有償サービスを契約するつもり。

一番は健康だけど、お金はあったほうが絶対にいい

最近、高齢者の医療負担が問題になっていて、医療負担の割合を決める際に、資産要件を入れてはどうかという議論があるそうです。

年金収入では非課税世帯だけど、持ち家でお金もあるよという高齢者は多いようなので当然の議論とは思いますが、ちょっと切り込むのが遅すぎたのではないかとも思います。

今40代の人たちが年金をもらう頃は、医療・介護サービスにかかる負担も、今より重くなるはず。

苦労してお金を貯めても結局負担が増えるだけじゃないか、貯金しなかった人のほうが得をするのでは?という声もありますが、

健康でいるために・生活の質を上げるためにお金を使えるのは、お金を持っている人だけだと思うのです。

(文章が分かりにくくてすみません)

お金がなかったら、食事に気を付けたくてもできないし、趣味や旅行、快適なサービスにお金を使うこともできず、日々の暮らしを考えるだけで精一杯です。

でも、計画的に資産を築いた人なら、選ぶことができる。

健康なら、お金を使って楽しむこともできるし(それが理想)、仮に要介護状態になってもお金の心配(一番安いサービスを探さなくて良い)をせずに済みます。

個人的には、要介護状態になってしまったらお金があってもなくても生活の質は落ちるので、そうならないためにお金を使いたい。

特養でも超高級老人ホームでも働きましたが、要介護3以上になったら、どこにいてもそこまで変わらないのでは?と思っています。(特養でも介護の質は昔より高い)

要介護度3未満なら、自宅で、介護サービスや配食サービスなどを使いながら暮らしたほうが幸せかなと感じます。

理想通りにはいかないかもしれないけど、お金があって後悔することはないはずです。

![[商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。] [商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。]](https://hbb.afl.rakuten.co.jp/hgb/0f54e280.f03ffbe3.0f54e281.6f1f4f37/?me_id=1213310&item_id=20582206&pc=https%3A%2F%2Fthumbnail.image.rakuten.co.jp%2F%400_mall%2Fbook%2Fcabinet%2F1670%2F9784022951670_1_3.jpg%3F_ex%3D240x240&s=240x240&t=picttext)

コメント